7月4日西本钢材价格指数走势预警报告

2025年07月04日15:22 来源:西本资讯摘要:综合来看,高温暴雨需求受限,淡季需求特征明显,铁水供应环比减量,社会资源处于低位,多数商家规格不全,市场销售压力不大。同时,在“反内卷、去产能”政策下,市场聚焦淘汰落后产能,叠加唐山环保限产,烧结机限产30%信息,市场存在较强减产预期。可见,基本面呈现弱现实与强预期现象。基于,淡季需求难以改善,与原料上涨驱增成本,供给端存在调控预期,情绪修复形成对弈等,鉴于此,我们对下周市场行情持偏强评价——红色预警,具体来说,西本钢材指数下周将在3440-3540元区间运行。

本期观点:信心修复 偏强整理

时间:2025-7-7—2025-7-11

预警色标:红色

●市场回顾:期螺合约明显反弹,各地报价小幅探涨;

●成本分析:焦炭市场维持平稳,进口矿价先抑后扬;

●供需分析:高炉开工环比下降,铁水产量小幅减量;

●宏观分析:中央财经会议召开,多地公积金迎优化。

●综合观点:周初,全国大部持续高温,局部地区暴雨预警,终端用户按需采购,市场交易相对平淡,现货报价持稳为主。周中开始,市场传播唐山限产,以及政策面利好,期货盘面走强,市场信心提振,各地报价小幅探涨。下周国内钢市如何演绎?具体情况来看,在供应端,钢企盈利率59.31%,周环比持平;高炉开工率83.46%,周环比下降0.36%。在需求端,高温炙热影响施工,建筑用钢需求减量,钢材出口维持高位,制造业需求略有下滑。综合来看,高温暴雨需求受限,淡季需求特征明显,铁水供应环比减量,社会资源处于低位,多数商家规格不全,市场销售压力不大。同时,在“反内卷、去产能”政策下,市场聚焦淘汰落后产能,叠加唐山环保限产,烧结机限产30%信息,市场存在较强减产预期。可见,基本面呈现弱现实与强预期现象。基于,淡季需求难以改善,与原料上涨驱增成本,供给端存在调控预期,情绪修复形成对弈等,鉴于此,我们对下周市场行情持偏强评价——红色预警,具体来说,西本钢材指数下周将在3440-3540元区间运行。

一、行情回顾

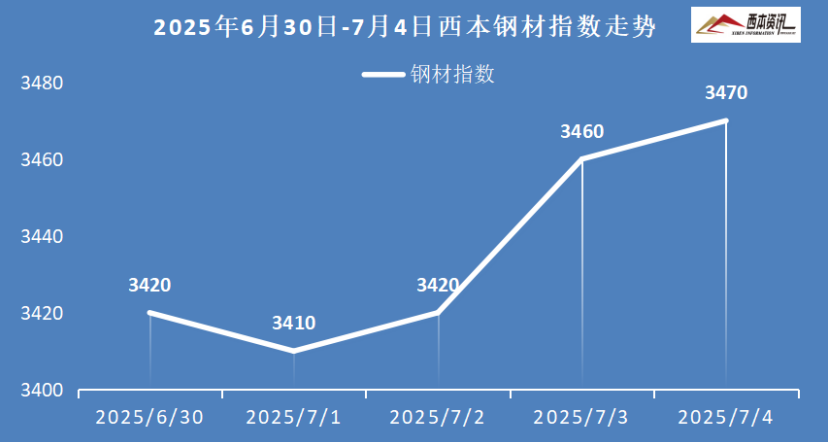

1、西本钢材指数

本周国内建筑钢材行情先稳后涨,截至7月4日,西本指数报在3470,周环比上涨80。

2、全国市场方面

区域来看:

上海市场:本周上海建材价格明显上涨,周环比上涨80元/吨。上半周,终端用户按需采购,市场交易清淡,现货报价以稳为主。下半周,受供给端存限产,期货盘面反弹,商家情绪回暖,钢价接连小幅上调。库存方面:上海螺纹主要库存17.98万吨,较上周下降1.93万吨。基于,淡季需求清淡,原料上涨增加成本,预计,下周上海建材行情稳中略强调整。

杭州市场:本周杭州建材整体上涨,周环比上涨50元/吨。高温天气影响施工,终端需求有限,钢市低迷弱稳。周中以后,受宏观政策及唐山限产,期货盘面率先反弹,市场报价小幅跟进。库存方面:杭州螺纹主要库存59.06万吨,较上周下降0.08万吨。基于,淡季需求特征明显,钢企预期减产增加,预计,下周杭州建材行情震荡趋强运行。

北京市场:本周北京建材价格震荡偏强,周环比上涨30元/吨。周初,受高温天气影响,市场交易清淡,现货价格基本持稳;周三以后,受行业“反内卷”、唐山限产等信息刺激,期货大幅反弹,带动市场情绪回暖,现货价格小幅拉升,累计涨幅20-30元/吨。库存方面,北京螺纹主要库存31.5万吨,较上周增加1.5万吨。考虑,传统淡季需求双弱,供应预期减量等,预计,下周北京建材行情震荡趋强为主。

二、成本分析

1、原材料

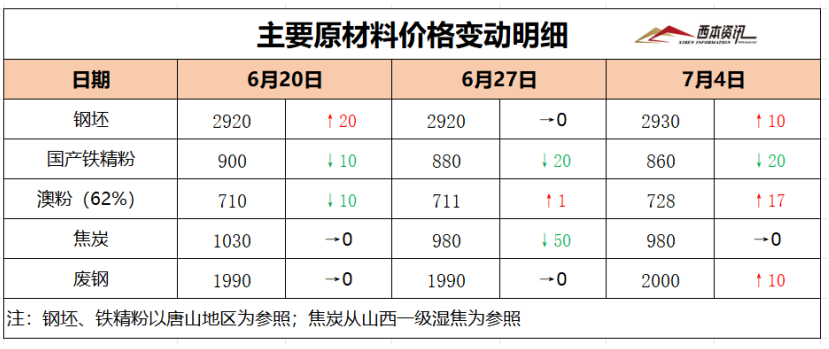

本周国内主要原料表现不一,其中,进口矿价先抑后扬,钢坯行情稳中略涨,国产矿弱稳整理,焦炭市场维持平稳,废钢价格小幅见涨,分品种来看:

钢坯市场:本周国内钢坯价格稳中略涨,截止发稿,唐山普方坯含税价报2930元/吨,周环比上涨10元/吨。库存方面,唐山主要仓储库存68.04万吨,较上周增加8.38万吨。当前钢坯市场交易平淡,下游需求维持低位,坯料厂商选择出货为主,钢坯价格变动不大。基于,原料端价格趋强,成本端支撑增强,但淡季需求库存增加,预计,下周国内钢坯行情窄幅震荡偏强调整。

焦煤市场:本周国内焦煤市场低位反弹,主要煤种累涨20-50元/吨。近期市场情绪好转,下游焦企采购积极性增加,煤矿签单顺畅,库存去化较快,部分煤种价格反弹,产地煤矿涨价范围逐步扩大。另外,部分煤种资源偏紧竞拍成交高涨,涨幅达70-80元/吨。基于,产地供应量逐步回升,市场心态仍偏谨慎,煤价上涨空间或将有限,预计,下周国内焦煤市场稳中偏强运行。

焦炭市场:本周国内焦炭市场延续平稳,近期原料煤价格低位反弹,焦炭成本推高,焦企亏损面不断扩大,影响产量继续下降。同时,部分区域环保影响,焦炭供应仍在下降。随着市场情绪好转,以及焦炭价格阶段性见底影响,钢厂及中间环节采购积极性提升,焦企库存明显回落。考虑,部分钢企安排检修,焦炭市场仍显谨慎,预计,下周国内焦炭市场维持平稳运行。

废钢市场:本周国内废钢市场稳中偏强,部分区域上涨10-30元/吨。受国内成材价格反弹,带动市场情绪好转。具体来看,华东地区主导钢厂持稳,其他钢厂按需采购,废钢价格稳中带涨;华北市场废钢小幅拉涨10-30元/吨;华南地区废钢价格反弹相对明显,钢厂拉涨30-50元/吨吸货。考虑,高温多雨供需双弱,但钢厂盈利面提升,对废钢价格有一定提振,预计,下周国内废钢市场震荡偏强为主。

铁矿市场:本周进口矿行情先抑后扬,截止发稿,青岛港61.5%PB粉报价728元/吨,周环比上涨17元/吨;港口方面,主要港口矿石库存13880万吨,环比下降52万吨。国产矿受成品材上涨影响,长协钢厂拿货积极性增加。进口矿受盘面上涨提振,矿商报价小幅探涨,多数钢企刚需补库为主,询盘仍显谨慎。基于,部分钢厂减产预期,原料刚需减量,市场操作谨慎,下周进口矿行情震荡调整为主。

三、供给和需求分析

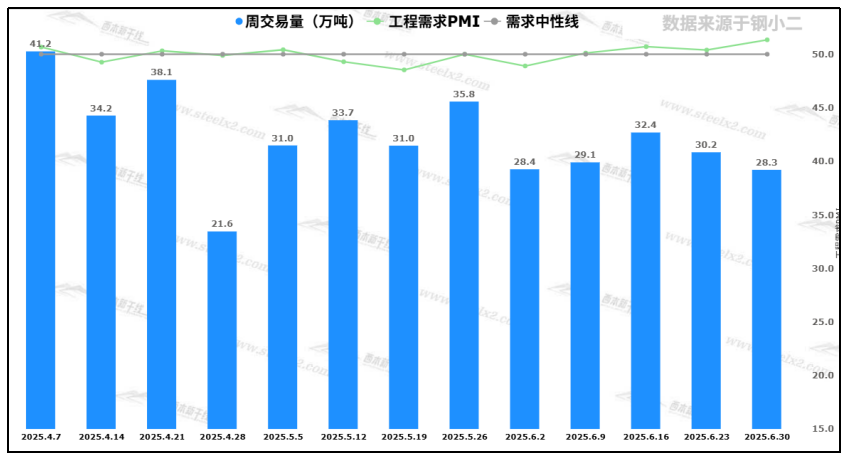

本周全国大部高温炙热,局部地区暴雨预警,终端户外施工受影响,采购需求维持低位,上半周交易表现清淡,下半周受钢价探涨,投机需求有所增量,现货成交略有增加。钢小二跟踪数据显示,本周采样全国工程需求量为28.3万吨,周环比下降6.3%。

四、宏观信息

1、上半年新增专项债发行超2万亿元

据统计,上半年,各地发行地方债规模约54902亿元,与2024年同期的34928亿元相比,增长约57.2%。新增专项债发行进度也在加快。据统计,上半年,各地发行新增专项债规模约21607亿元,较2024年上半年的14935亿元,增长约44.7%。

2、7月1日我国全面进入主汛期

7月1日上午,水利部专题会商,视频连线水利部长江、黄河、淮河、海河、珠江、松辽水利委员会和太湖流域管理局,分析研判7-8月全国汛旱情形势,安排部署主汛期水旱灾害防御工作。

3、6月份重卡市场销量同比增长29%

第一商用车网数据显示,2025年6月份,我国重卡市场销量9.2万辆左右,环比上升4%,比上年同期的7.14万辆增长约29%。1-6月,我国重卡市场累计销量约为53.33万辆,同比增长6%。

4、今年8000亿元“两重”建设项目清单全部下达

近日,国家发改委安排超3000亿元支持2025年第三批“两重”建设项目。至此,今年8000亿元“两重”建设项目清单已全部下达完毕。“硬投资”方面,2025年“两重”建设共安排8000亿元支持1459个项目。

五、综合观点

周初,全国大部持续高温,局部地区暴雨预警,终端用户按需采购,市场交易相对平淡,现货报价持稳为主。周中开始,市场传播唐山限产,以及政策面利好,期货盘面走强,市场信心提振,各地报价小幅探涨。下周国内钢市如何演绎?具体情况来看,在供应端,钢企盈利率59.31%,周环比持平;高炉开工率83.46%,周环比下降0.36%。在需求端,高温炙热影响施工,建筑用钢需求减量,钢材出口维持高位,制造业需求略有下滑。综合来看,高温暴雨需求受限,淡季需求特征明显,铁水供应环比减量,社会资源处于低位,多数商家规格不全,市场销售压力不大。同时,在“反内卷、去产能”政策下,市场聚焦淘汰落后产能,叠加唐山环保限产,烧结机限产30%信息,市场存在较强减产预期。可见,基本面呈现弱现实与强预期现象。基于,淡季需求难以改善,与原料上涨驱增成本,供给端存在调控预期,情绪修复形成对弈等,鉴于此,我们对下周市场行情持偏强评价——红色预警,具体来说,西本钢材指数下周将在3440-3540元区间运行。